看跌期权费(Put Premium)

看跌期权费(Put Premium)可以用来计量当一个资产组合的最大可能损失发生后,发生进一步损失的条件期望值。通俗一点的说:

风险价值 (VaR)可以用来计量在未来一定时间内(例如10天),在给定的条件下(例如1%的可能性),任何一种金融资产或投资组合的市场价值的最大可能损失。

看跌期权费则是回答了下面这个问题:

如果VaR值被突破后,还可能出现多大的损失?也就是说,如果1%的极端情况出现了,我们期望这个资产组合还会进一步发生多大损失?

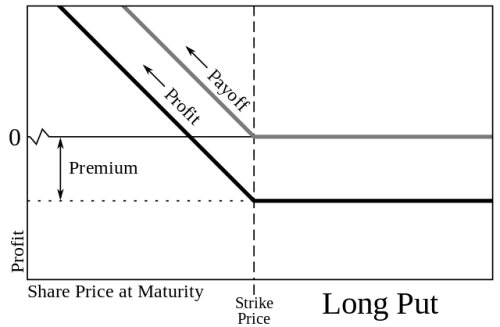

如果我们要给这个资产组合买个保险, 使我们在小概率事件发生时,资产组合的损失不会超过VaR值,这就引入了利用看跌期权费来计量市场风险的概念。例如,如果一个资产组合的市场价值是100,VaR是5%,看跌期权费就相当于用来防止其市场价值跌到95以下需要买的保险费用。

看跌期权费的计量

用于市场风险计量的看跌期权费可以用Black Scholes公式来计算。其中执行价格可以用资产组合发生最大损失后(用VaR计量)的剩余价值来定义。公式如下:

\(P=N(-d_{2})Ke^{-rt}-N(-d_{1})S\)其中

\(d_{1}={\frac {1}{\sigma {\sqrt {t}}}}\left[\ln \left({\frac {S}{K}}\right)+\left(r+{\frac {\sigma ^{2}}{2}}\right)t\right]\) \(d_{2}=d_{1}-\sigma {\sqrt {t}}\)具体参数设置如下:

\(S\) = 资产组合现在的市场价值;

\(K\) = 资产组合发生最大损失后的剩余价值,\(K=S \times (1- VaR\%)\);

\(r\) = 连续复利计无风险利率 ,\(r=ln(1+R_f)\),\(R_f\)是简单年化无风险收益率;

\(t\) = 看跌期权的距离到期时间;

\(\sigma\) =资产组合的隐含波动率,\(\sigma= \) 日波动率 \(\times\sqrt{252}\) ;

\(N(.)\) = 标准正态分布变量的累积概率分布函数 ,可以用 EXCEL里的NORMSDIST() 函数计算;

看跌期权费\( (\% S) = (p/S) \times 100\)。

因为看跌期权费的计算是基于Black Scholes公式,所以看跌期权费变化的主要决定因素是资产组合的波动率,波动率越高,看跌期权费越高。因此,资产组合的看跌期权费变高意味着资产组合的风险变大。除波动率外,影响看跌期权费变化的其他决定因素还包括资产组合现在的市场价值、VaR和看跌期权的距离到期时间。

计量用例

我们通过使用EXCEL,用以下例子演示如何计算一个资产组合的看跌期权费。

资产组合现在的市场价值\(S=50\) ;

我们希望保证在6个月时间内资产组合的价值不会低于发生最大损失后的剩余价值\(K\) ,\(t=0.5\)年;

无风险年化收益率\(R_f=5\%\),连续复利计无风险利率\(r=ln(1+0.05)=4.88\%\);

资产组合的日波动率3.5%,年化波动率为\(3.5\%\times\sqrt{252}=55.56\%\);

在正态分布的条件下,10天,99%的VaR计算为:

\(3.5\%\times\sqrt{10}\times\rm NORMSINV(0.99)=25.75\%\),

其中NORMSINV()为EXCEL函数,计算标准正态累积分布函数的反函数;

看跌期权执行价计算为:

\(

\begin{aligned}

K

&=S\times(1-VaR\%) \\

&=50\times(1-25.75\%) \\

&=37.13

\end{aligned}

\)

\(

\begin{aligned}

d_{1}

&={\frac {1}{55.56\%{\sqrt {0.5}}}}\left[\ln \left({\frac {50}{37.13}}\right)+\left(4.88\%+{\frac {55.56\% ^{2}}{2}}\right)\times0.5\right] \\

&=1.01

\end{aligned}

\) \(

\begin{aligned}

d_{2}

&=1.01-55.56\%{\sqrt {0.5}} \\

&=0.62

\end{aligned}

\) \(

\begin{aligned}

P

&=\rm NORMSDIST(-0.62)\times37.13\times e^{-4.88\%\times0.5} \\

&-\rm NORMSDIST(-1.01)\times50 \\

&=1.92

\end{aligned}

\)

用于市场风险计量的看跌期权费计算为当前资产组合的百分比\(p=1.92/50=3.84\%\)。也就是防止6个月之内该资产组合的市场价值跌到37.13以下需要买的保险费用是当前资产组合的市场价值的3.84%。

本文是全系列中第3 / 5篇:市场风险测度

- 市场风险测度之VaR概述

- 市场风险测度之ES概述

- 市场风险测度之看跌期权费

- 市场风险测度之RNIV概述(一)

- 市场风险测度之RNIV概述(二)

评论